Puls branży IT

Istotne trendy rynkowe – produktowe, technologiczne, biznesowe – w oparciu o dane pochodzące z renomowanych agencji analitycznych, organizacji branżowych i globalnych mediów, dotyczące przede wszystkim Europy i Polski.

Recesja w Europie uderzy w rynek sprzętu

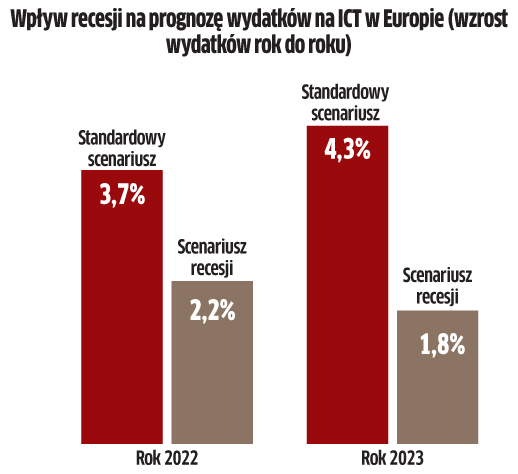

Wydatki na ICT w Europie wzrosną o 3,7 proc. w 2022 r. – prognozuje IDC. Jeśli jednak ziści się scenariusz recesji, w tym roku branża wyjdzie na plus tylko o 2,2 proc., a co gorsza, w 2023 r. dynamika może wyhamować jeszcze bardziej (do poziomu 1,8 proc. rok do roku).

Możliwa recesja będzie miała duży wpływ na wydatki na urządzenia, ale nie uderzy aż tak silnie w takie obszary rynku, jak urządzenia zabezpieczające, IaaS, oprogramowanie oraz sprzęt telekomunikacyjny – prognozują analitycy IDC. Przewidują przy tym, że pogarszające się warunki ekonomiczne spowolnią popyt na komputery i tablety, prowadząc do powstania dużych zapasów.

Dodatkowo recesja może wpłynąć na rynek infrastruktury w Europie, który już teraz boryka się z problemami logistycznymi i brakiem komponentów. Ponadto rosnące stopy procentowe zmuszą firmy do ograniczania kredytowania w bankach, co spowolni popyt.

Blisko 1 mld zł dla polskich startupów

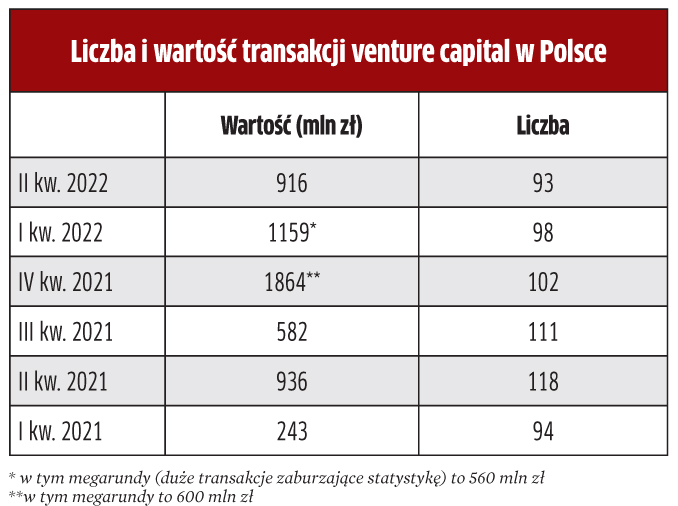

Wartość inwestycji venture capital w Polsce w II kw. 2022 r. wyniosła 916 mln zł. Przeprowadzono 93 transakcje, w które zaangażowanych było 111 funduszy – wynika z danych PFR Ventures i Inovo Venture Partners. Tym samym od początku 2022 r. do polskich startupów trafiło w sumie ponad 2 mld zł. To o 76 proc. więcej niż w analogicznym okresie ubiegłego roku. Natomiast w II kw. br. wartość transakcji była nieznacznie mniejsza niż rok wcześniej (936 mln zł), przy czym aż 72 proc. inwestycji pochodziło od międzynarodowych VC. W ocenie ekspertów, pomimo słabych nastrojów na świecie, polski ekosystem startupowy utrzymuje swój potencjał, a zachowanie obecnego trendu może przełożyć się na rekord finansowania w kwocie ponad 4 mld zł w całym br. Wyzwaniem będzie jednak przystosowanie się przedsiębiorców i funduszy do operowania w obecnych warunkach.

Monitory: „szczyt sezonu bez szczytu”

Popyt na monitory LCD słabnie. Według analityków TrendForce’a tegoroczne dostawy wyniosą 139,9 mln sztuk, co oznacza spadek o 3,5 proc. rok do roku. Przy czym drugie półrocze ma być gorsze niż pierwsze sześć miesięcy tego roku. Na popyt konsumencki w Europie od II kw. br. negatywnie wpływa wojna i inflacja, choć zapotrzebowanie na modele biznesowe nadal jest wyższe niż rok temu. Jednak większość zamówień na sprzęt dla firm została zrealizowana do końca II kw. br., a dynamika nowych zakupów siada. Dobra wiadomość jest taka, że zmniejszyło się zatłoczenie portów i niedobór kontenerów. W II kw. br. czas transportu monitorów z Chin do Europy skrócił się o około 2 – 3 tygodnie w porównaniu do I kw. br. Ponieważ popyt słabnie, poziom zapasów wszystkich marek gwałtownie wzrósł. Zdaniem analityków najszybszym sposobem na opróżnienie magazynów jest ograniczenie zakupów komponentów i wprowadzenie agresywnych promocji. Jednak strategia, którą markowi producenci stosują do kontrolowania zapasów, może zwiastować „szczyt sezonu bez szczytu” – zapowiadają analitycy.

Bez recesji na polskim rynku PC

Sprzedaż komputerów przez dystrybutorów w Polsce wzrosła w II kw. 2022 r. o 8,7 proc. rok do roku – ustalił Context. Polski rynek wyróżniał się na plus na tle Europy, gdzie spadek był wyraźny. Dystrybutorzy dostarczyli klientom o 15 proc. mniej notebooków oraz o 7 proc. mniej desktopów. W większości krajów sprzedaż na rynku PC w minionym kwartale była niższa niż w analogicznym okresie poprzedniego roku.

Jednakowoż pod względem wartości sprzedaży nie było tak źle. W przypadku notebooków „dołek” okazał się 4-procentowy, natomiast obrót na desktopach był podobny jak przed rokiem. To z jednej strony efekt rosnących cen sprzętu, ale też zmiany miksu produktowego, a więc wzrostu udziału modeli z wyższych półek. Tym niemniej w wielu krajach europejskich są już nadmiarowe zapasy sprzętu, głównie konsumenckiego. Co gorsza, pod koniec kwartału odnotowano słabnięcie popytu ze strony klientów biznesowych ze względu na panującą niepewność w gospodarce. Dobrą wiadomością jest natomiast znaczna poprawa dostępności pecetów. Źródło: Context

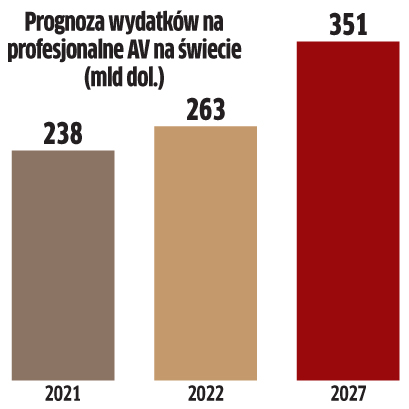

Rynek Pro AV pokaże swą moc

Przychody z profesjonalnych systemów AV w 2022 r. przekroczą poprzedni szczyt z 2019 r. – prognozuje organizacja branżowa Avixa. Po silnym 2021 r., kiedy wzrost przychodów z „pro AV” przekroczył oczekiwania i osiągnął 11 proc., w roku 2022 zanosi się na to, że wydatki osiągną nie widzianą dotąd wartość 263 mld dol. Wprawdzie w nadchodzących latach wzrost osłabnie, ale nadal będzie niemały – średnio 5,9 proc. rocznie w latach 2022–2027 – twierdzi Avixa. Nawet w czasach spowolnienia gospodarczego wydatki na profesjonalne AV nadal zatem będą rosnąć szybciej niż PKB większości krajów. Region EMEA, mimo skutków wojny, również powinien osiągnąć solidny wzrost. Do tej pory silnie inwestowano w rozwiązania, które pomagały przystosować się do pandemii, takie jak wideokonferencje i edukacja. Teraz popyt przenosi się między innymi na pro AV, wykorzystywane podczas różnych wydarzeń i instalowane w obiektach. Ten segment znów rozkwitł i ma wzrosnąć z 30,7 mld dol. w 2022 r. do 47,2 mld dol. (średnio 9 proc. co roku) w 2027 r. Wydatki w sektorze transportu zwiększą się z 11,8 mld dol. do 18,3 mld dol. w 2027 r. (6,8 proc. co roku). Z uwagi na koniec lockdownów będą spadać natomiast nakłady na rozwiązania „pro AV” kupowane dotąd do domów. Hamulcem projektów pozostaną jednak problemy z łańcuchem dostaw. Co gorsza, osiągają szczyt właśnie teraz, gdy popyt jest rekordowy.

Podobne artykuły

Puls branży IT

Istotne trendy rynkowe – produktowe, technologiczne, biznesowe – w oparciu o dane pochodzące z renomowanych agencji analitycznych, organizacji branżowych i globalnych mediów, dotyczące przede wszystkim Europy i Polski.

Regulacje zagwarantują zyski

W ostatnich latach rynek rozwiązań do usuwania danych odnotował znaczny wzrost, co wynika z narastających obaw dotyczących ich prywatności, bezpieczeństwa oraz konieczności zachowania zgodności z przepisami.

100 Błędów Venture Capital

W oparciu o swoje doświadczenia i to, co opowiedzieli mi inni founderzy, stworzyłem listę błędów popełnianych przez fundusze venture capital. Jednak nie po to, żeby komuś wytykać niepowodzenia, ale żeby relatywnie młodzi adepci polskiego sektora VC mogli uczyć się na cudzych doświadczeniach.